投資信託とは

商号等:九州労働金庫 登録金融機関 福岡財務支局長(登金)第39号

加入協会:なし

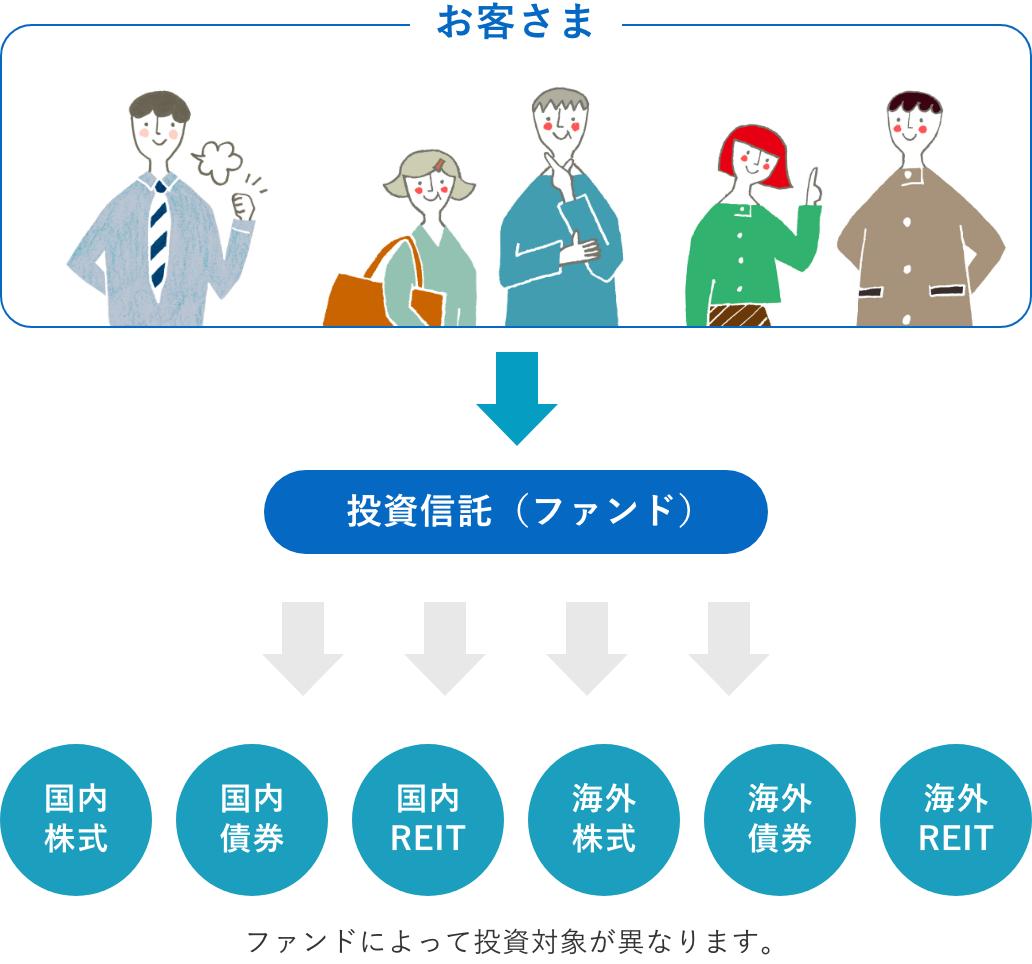

投資信託とは、多くのお客さまから集めたお金を一つの大きな資金としてまとめ、運用の専門家(投資信託委託会社)が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品です。

投資信託(ファンド)の仕組み

お金の流れ

投資信託が選ばれる理由

POINT1

少額から投資をはじめられる

株式や債券などに投資をする場合、通常、ある程度まとまった資金が必要ですが、九州ろうきんの投資信託は10,000円から投資をはじめることができます。さらに定時定額買付サービスなら月1,000円から投資信託を買付することができますので、まとまった資金がない場合でも手軽に資産づくりをスタートできます。

一括購入:10,000円~/定時定額買付:1,000円~

POINT2

投資のプロに運用をお任せできる 投資信託は、投資家に代わって投資のプロである「ファンドマネージャー」が情報収集や銘柄選択などの運用を行ってくれます。また、個人では投資が難しい海外の株式や債券、特殊な金融商品への投資も可能です。

POINT3

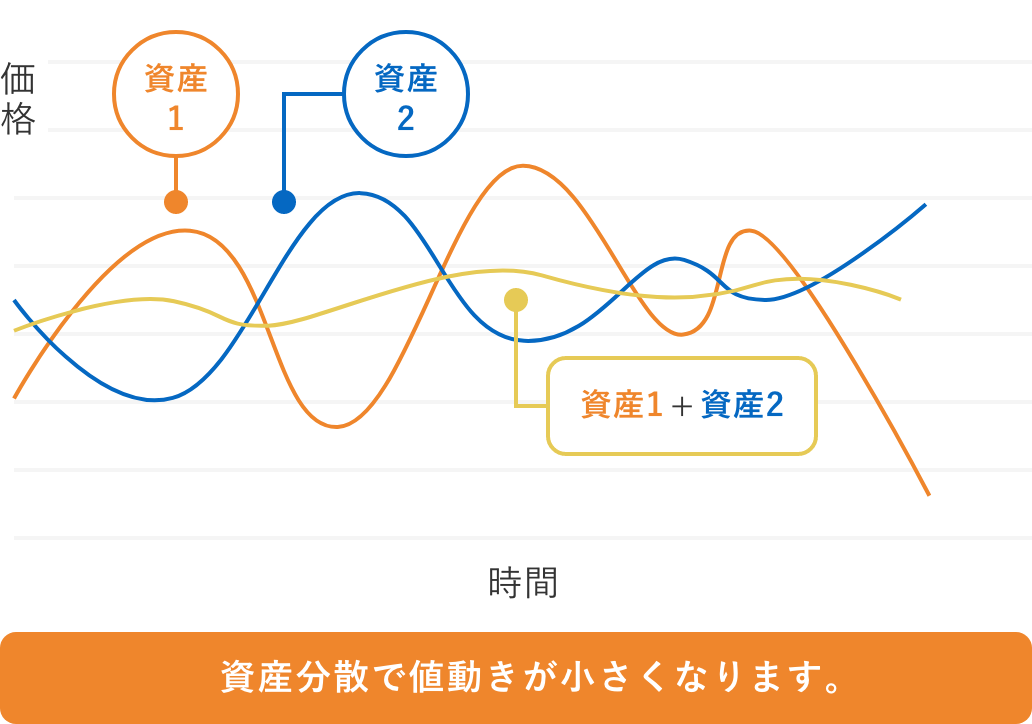

リスクを抑えた

資産づくりができる

投資の基本は、資産を複数の商品に分けてリスクを分散することといわれています。投資信託は複数の株式や債券などに資金を振り分け運用しており、リスクを分散・軽減することが期待できます。

- 上記グラフはイメージであり、実際の値動きと異なります。

POINT4

預金とはここが違います!

| 投資信託 | 預金 | |

|---|---|---|

| 元本保証 | 元本は保証されません。運用成果によって高い収益を期待することもできますが、元本割れすることもあります。 | 元本合計1,000万円までとその利息が保証されます(決済用預金の場合は全額保護)。 |

| 利子・ 分配金 |

運用成果によって受け取れる金額は変動します。 | あらかじめ決められた利率に基づく利子が受け取れます。 |

| 手数料 | 購入時に手数料がかかる(ファンドによっては、無料のものもあります。)他、運用期間中には信託報酬などがかかります。また、換金時にも手数料が発生することがあります。 | 預入・支払・解約時の手数料はかかりません。 |

POINT5

少額投資非課税制度

「NISA(ニーサ)」を利用できる

NISA(少額投資非課税制度)は、個人の資産づくりを税制面で支援する制度です。

資産づくりは「NISAで投資信託」がオススメです!

投資先の主な特徴

資産に投資した場合の効果

| 債券 | 株式 | 不動産(REIT) | |

|---|---|---|---|

| メリット |

|

|

|

| デメリット |

|

|

|

| その他 |

債券に投資するということは 国、企業等に「お金を貸す」ということと同じ効果が期待できます。 |

株式に投資するということは 企業に出資をする(会社の一部を買う)ということと同じ効果が期待できます。 |

不動産(REIT)に投資するということは 不動産を買うことと同じ効果が期待できます。 |

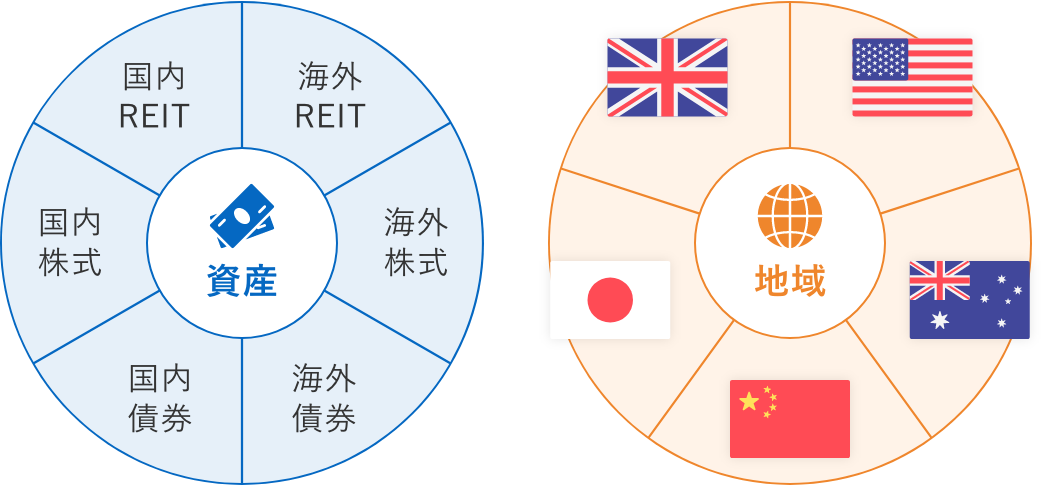

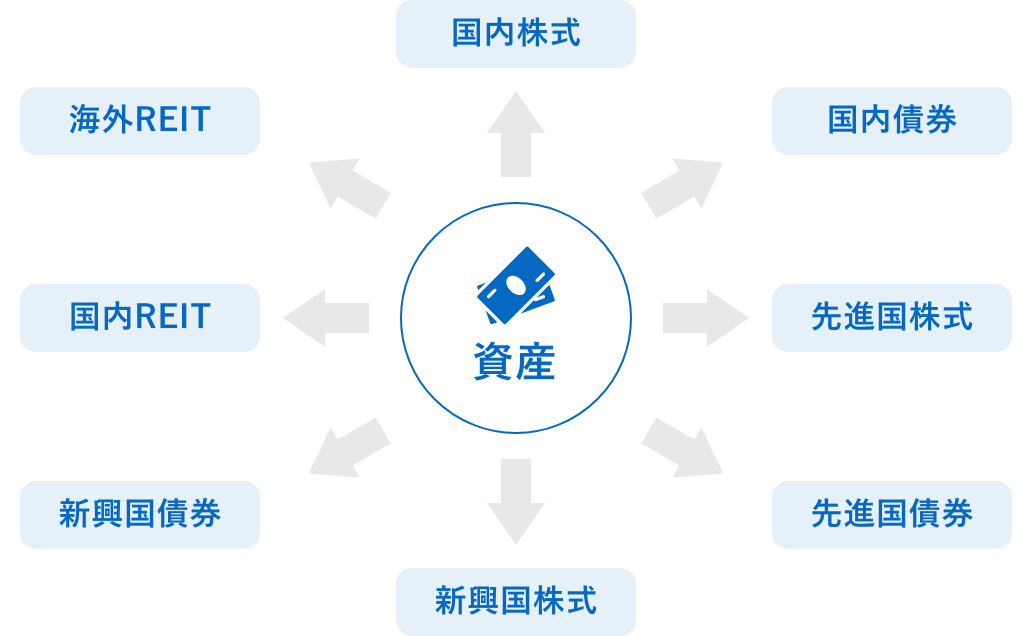

バランス(資産複合)

バランス(資産複合)は、主な投資対象を国内外の債券・株式・不動産(REIT)等とし、分散して投資を行うもので、地域分散・資産分散効果が期待できます。

- 上記はイメージ図です。各資産の特徴を単純に表したものであり、すべての事象を網羅するものではありません。

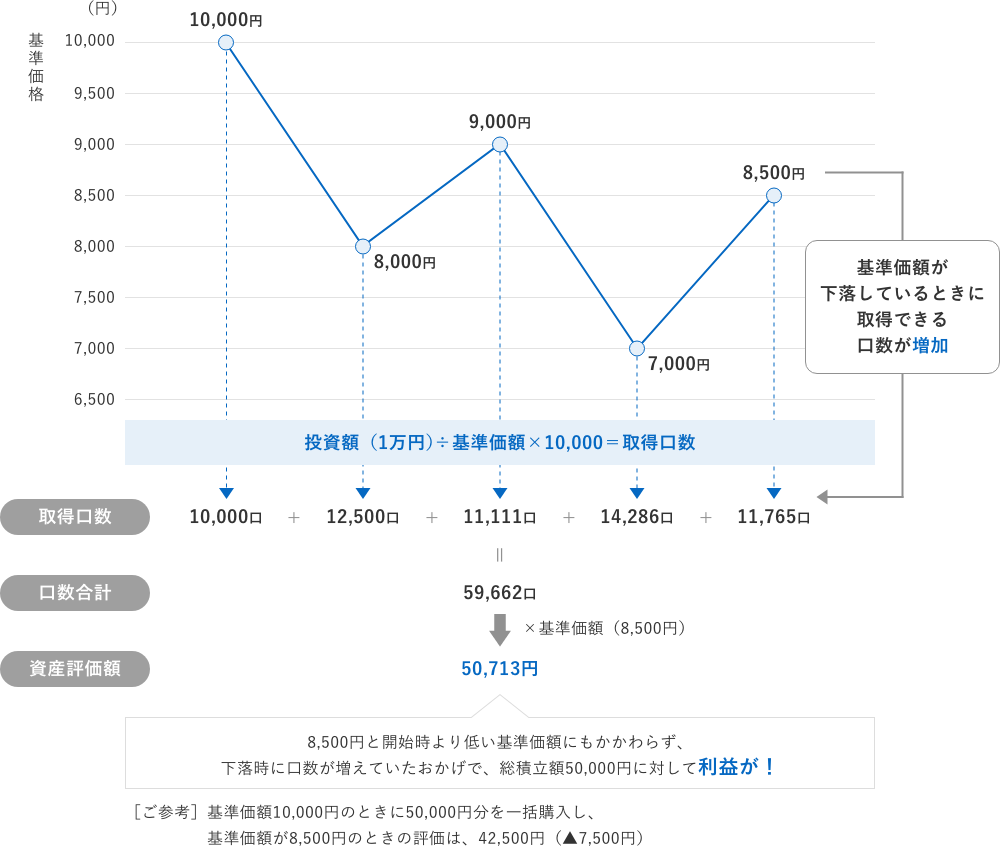

積立投資(定時定額買付)のチカラを活用

投資信託は値動きがある商品です。毎月決まった金額で購入する積立投資(定時定額買付)は基準価額が下がれば1口あたりの購入単価が下がり、多く口数を買うことができます。

その後、基準価額が上がったときに評価額が大きくなる効果が期待できる手法といえます。

「下がってもうれしい?」積立投資(定時定額買付)の仕組み

「毎月10,000円ずつ、5カ月間積立した場合」の積立投資シミュレーション

- 上記グラフは考え方の一例を示すことを目的としており将来の運用成果を約束するものではありません。また、手数料・税金等は考慮していません。

- 積立投資が必ず利益があがることを保証するものではありません。

積立投資(定時定額買付)のメリット

| 手軽に | じっくり | 着実に |

|---|---|---|

|

1回あたりの投資額が少ない 1回あたりの投資額が少なくてすむので、どんな値動きをするか体験しつつ、投資に慣れていくことができます。九州ろうきんでは、投資信託の定時定額買付を毎月1,000円以上1,000円単位でお申込みいただけます。 |

投資で一喜一憂しない 相場を予想したり、購入のタイミングを自分で判断することはストレスの原因になるのではないでしょうか。積立投資ならタイミングを考えなくてよいので、ストレスを抑える効果が期待できます。 |

自然と投資元本が積み上がる 毎月決まった金額を購入することで、時間が経つと元本が積み上がっています。値下がり時にはより多くの口数が購入でき、その後値上がりしたときに評価額が大きくなる効果が期待できます。 |

- 長期・積立・分散投資によって、リターンの安定化、一定のリスク軽減効果が期待できますが、必ずしも期待どおりの結果になるわけではありません。

- 積立投資が必ず利益があがることを保証するものではありません。

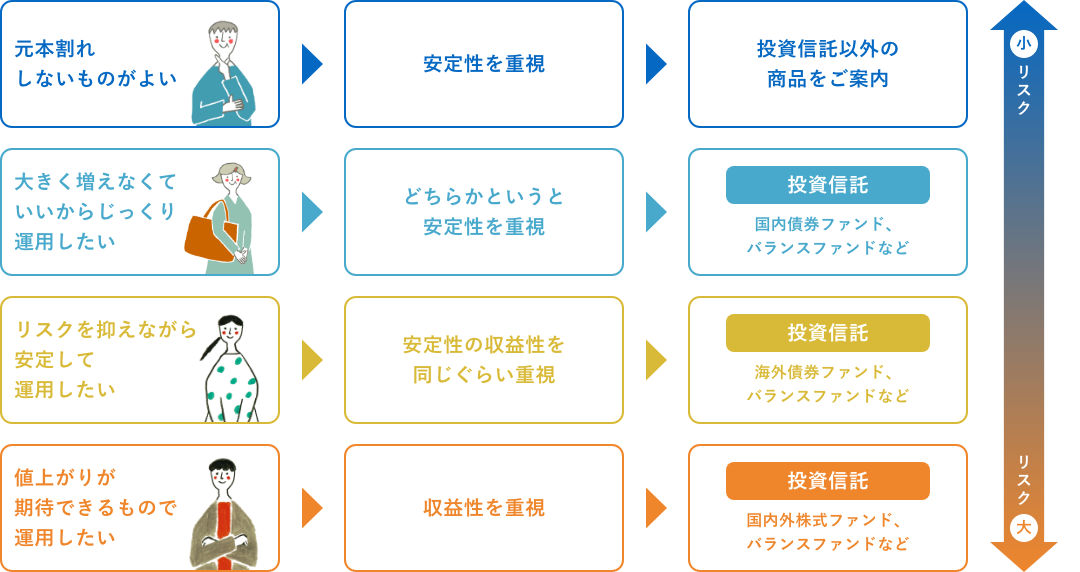

自分に合った投資信託の選び方

投資信託をはじめるにあたって、「何のために」(目的)、「いつまでに」(期間)、「どれくらいのリスクなら許容できるか」投資の姿勢について考えましょう。

あなたのライフイベントや考え方にあった商品を選んでみましょう

ご自身がどこまでリスクがとれるかを理解したうえで、投資する目的を考えてみましょう。

例えば

「将来に向けて少しずつ積み立てたい」

「利益を狙って投資をしたい」

「○○の成長に期待したい」など

お客さまの投資目的にあう商品を選ぶことが大切です。

- リスクの大小は一般的な傾向であり、実際に投資した場合と異なることがあります。

- 上記分類は、当金庫が独自に分類したものであり、将来の運用成果等を保証するものではありません。

- 投資信託における「リスク」については、「投資信託に関する注意事項」に記載しております。

投資スタイルを考えてみよう

お金が必要になりそうな

ライフイベント

何のために

- モノの購入(車・家等)

- 子育て/教育費等の資金

- 老後資金 等

いつまでに

- 5年後、10年後までに

- 65歳までに

- 特に決まっていない 等

年齢や年収、支出、金融資産、運用期間、相場急落時の対応等によってリスクの許容度は変わってきます。

比較的リスクをとりやすい人

- 今後働く期間が長い人

- 運用できる期間が長い人

- 相場急落時も売却せずに持てる人(値動きが荒くても許容できる人)

リスクをとりにくい人

- 退職等のライフイベントの予定がある人

- 資金を使う時期が近い人

- 相場急落時には売却してしまう人(値動きが荒いと不安になる人)

国内の商品に投資をしているものは為替の変動リスクは伴いません。また、海外の資産に投資をする場合、為替ヘッジ付きの商品を選ぶこともできます。為替ヘッジとは保険のようなもの。保険費用(為替ヘッジコスト)を払う代わりに為替の変動リスクを限定的にしてくれます。

| 円高 | 円安 | |

|---|---|---|

| 為替ヘッジ あり |

為替差損を低減できる | 為替差益を享受できない |

| 為替ヘッジ なし |

為替差損が発生 | 為替差益が発生 |

投資信託の中でも指数に連動させているインデックスファンドというものがあります。

日経平均株価等の指数はニュースになることも多いので投資信託の値動きもわかりやすいでしょう。

たとえば

日経平均株価と連動しているファンド

米国の株価指数(NYダウ・S&P500)と連働しているファンド

など

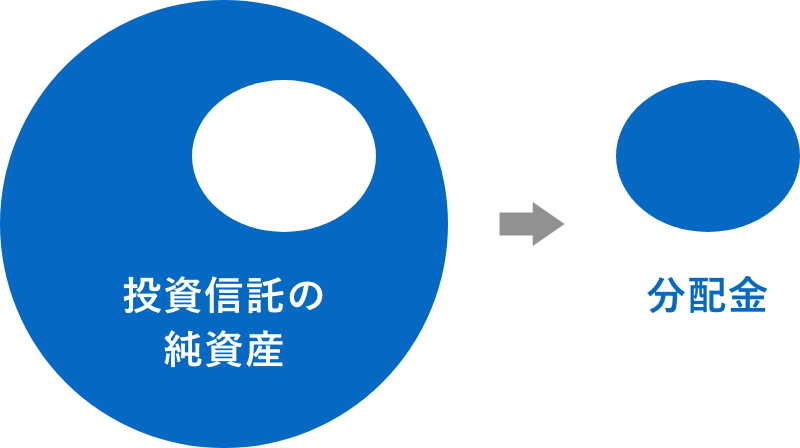

毎月分配金が出る投資信託もありますが、分配金は投資信託の純資産から出ていますので、運用成果を超えた分配金を受け取り続けると投資元本が減り続ける事にもなるので、注意が必要です。

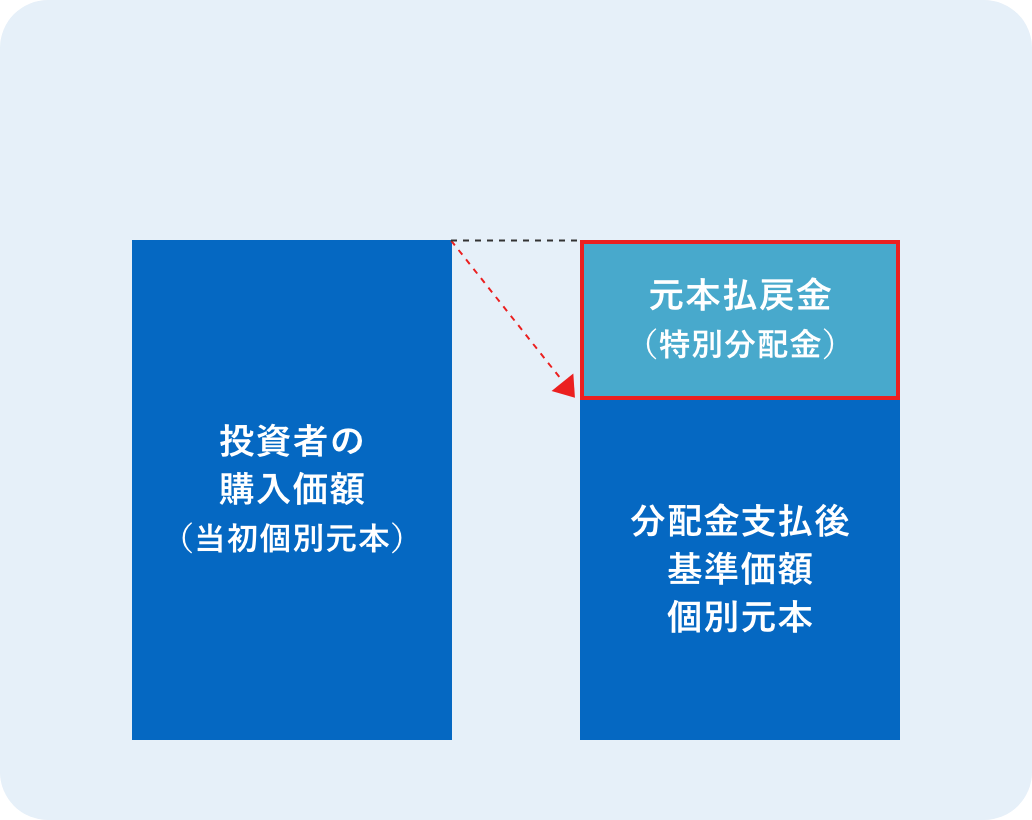

投資信託で分配金が支払われるイメージ

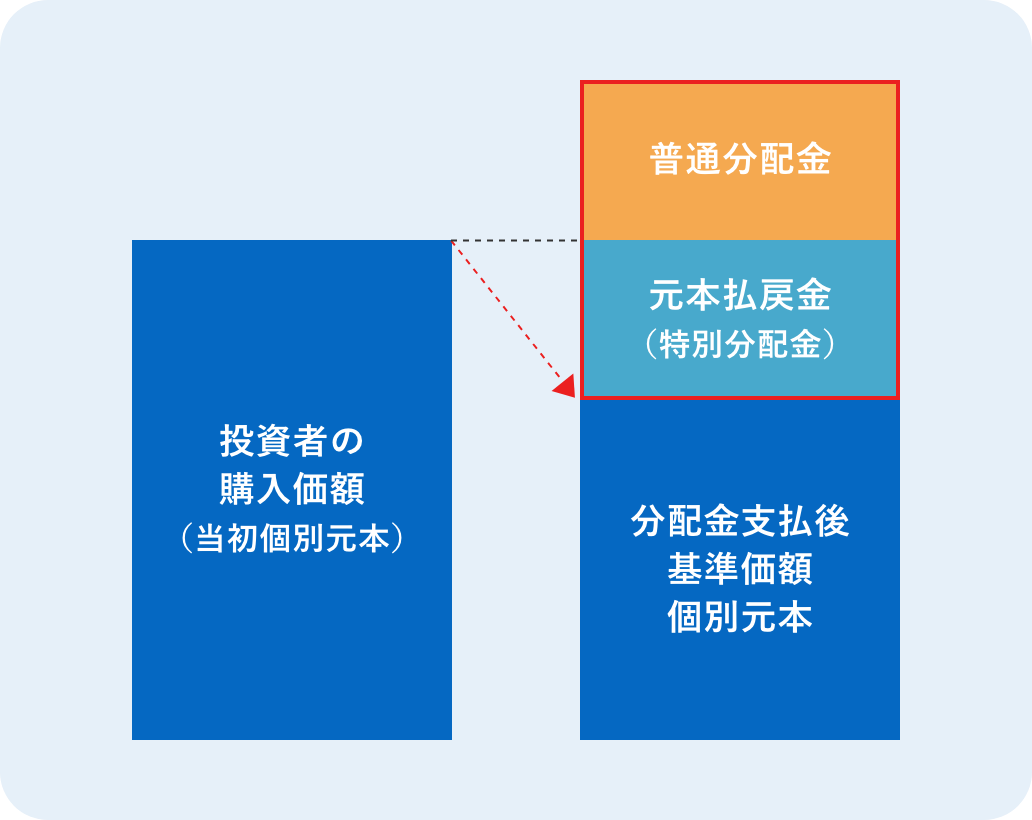

ファンドの購入金額によっては、

分配金の一部またはすべてが、

実質的には元本の

一部払戻しに相当する場合があります。

分配金の一部が元本の一部払戻しに相当する場合

分配金の全部が元本の一部払戻しに相当する場合

- 元本払戻金(特別分配金)は実質的に元本の一部払戻しとみなされ、その金額だけ個別元本が減少します。また、元本払戻金(特別分配金)部分は非課税扱いとなります。

- 普通分配金

- 個別元本(投資者のファンドの購入価額)を上回る部分からの分配金です。

- 元本払戻金(特別分配金)

- 個別元本を下回る部分からの分配金です。分配後の投資者の個別元本は、元本払戻金(特別分配金)の額だけ減少します。

注意事項

投資信託に関するご注意事項

(必ずお読みください)

投資信託に係るリスクについて

投資信託は、主に国内外の株式、公社債および不動産投資信託証券などの値動きのある証券等に投資しますので、基準価額は変動します。

したがって、元本が保証されているものではなく、当該資産の市場における取引価格の変動や為替の変動等を要因として、基準価額の下落により損失が生じ、投資元本を割り込むことがあります。

投資信託にはリスクがあります。

「リスク」とは“変動の幅”ということを意味するもので、「危険」という意味とは異なります。一般の円預金とは異なり、投資信託には高い収益(リターン)が期待できる反面、値動きのある株式や債券等に投資・運用することから、低い収益となる場合や元本割れの可能性もあります。

投資信託に係る手数料について

九州労働金庫で販売する投資信託については、ご投資いただくお客さまに以下の費用をご負担いただきます。

- 購入時手数料:ご購入時基準価額に対し最大3.30%(税込)

- 換金時手数料:1万口あたり最大110円(税込)

- 信託財産留保額:換金時の基準価額に対し最大0.50%

- 信託報酬:純資産総額またはファンドの元本に対し最大年率2.42%(税込)

- その他費用:監査費用、証券取引に伴う手数料、税金等がかかりますが、運用状況等により変動するため、事前に料率、上限額等を示すことができません。

その他重要なお知らせ

- 投資信託は預金ではありませんので、元本および利益の保証はなく、預金保険制度の対象ではありません。

- 投資信託の運用による利益および損失は、投資信託をご購入のお客さまに帰属します。

- 当金庫で取扱う投資信託は、投資者保護基金の対象ではありません。

- 当金庫は投資信託の販売窓口となり、投資信託の設定・運用は投資信託委託会社が行います。

- 投資信託をご購入の際には、「投資信託説明書(交付目論見書)」および「目論見書補完書面」をご確認のうえ、ご自身でご判断ください。

- 「投資信託説明書(交付目論見書)」および「目論見書補完書面」は、当金庫の投資信託取扱店舗にご用意しております。ただし、インターネットバンキング専用ファンドについては、インターネットによる電子交付となります。

- 投資信託の取得のお申込みに関しては、クーリングオフの規定の適用はありません。

- NISAに関連する詳しいご案内につきましては、当金庫の投資信託取扱店舗にご用意しておりますので、お申し付けください。

- 記載内容は2023年10月1日現在の内容です。

よくあるご質問

ご相談・お問い合わせは

こちらから

店頭・Webでご相談

電話でお問い合わせ

九州ろうきん投信サポートセンター

0120-001-474

受付時間/平日9:00~17:00

ろうきんダイレクトヘルプデスク

0120-030-272

投資信託の商品説明に関するお問い合わせは

9:00~17:00(平日のみ)

インターネットバンキングの操作に関する

お問い合わせは

9:00~21:00

- 1月1日~1月3日はご利用いただけません。

- ハッピーマンデー(成人の日・海の日・敬老の日・スポーツの日)

の前日は9:00~20:00となります。